Die blinden Flecken der CO2-Steuer

Die politischen Kämpfe um die CO2-Steuer verstellen den Blick auf die wesentlichen Fragen.

Von Dominik Bernhofer, Ökonom und Leiter der Abteilung Steuerrecht in der AK Wien

Bei der Bekämpfung der Klimakrise geht es nicht vorrangig um die Höhe einer CO2-Steuer, sondern um die notwendigen Anpassungsinvestitionen in ökologische Alternativen – öffentlich wie privat. Im Rahmen eines umfassenden Maßnahmenpakets wird man sich auch mit einer gezielten CO2-Bepreisung beschäftigen müssen. Wegen der verteilungspolitischen Probleme ist es aber fraglich, ob die CO2-Steuer hier die optimale Lösung darstellt. Effizienter erscheinen zielgerichtete Bepreisungsmaßnahmen wie ein Öffi-Bonus für PendlerInnen. Die Anreizeffekte können mit einer CO2-Steuer mithalten, die sozialen Verwerfungen aber sind gleich null.

CO2-Steuer ist nicht gleich CO2-Steuer

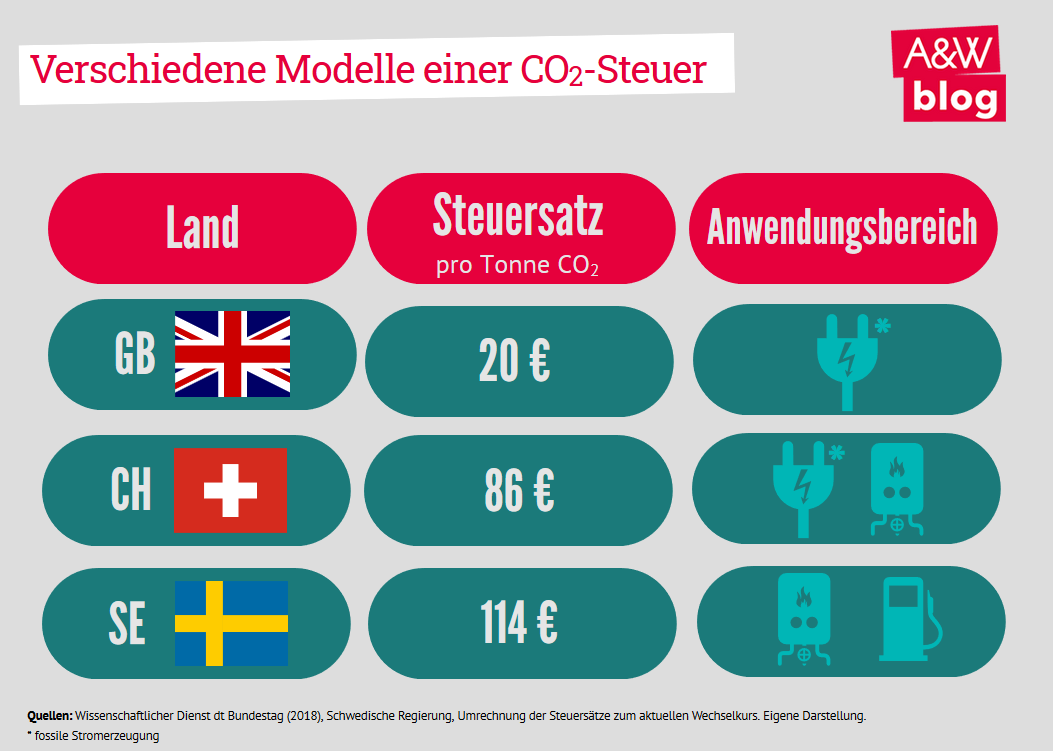

In der politischen Debatte tut man so, als wäre die CO2-Steuer etwas völlig Neues. Tatsächlich gibt es aber bereits eine CO2-Besteuerung in Österreich, nur eben keine explizite. Ein klassisches Beispiel ist die Mineralölsteuer. Sie wird in Euro pro Liter bemessen, besteuert den CO2-Ausstoß beim Verbrennen von Diesel aber genauso wie eine explizite CO2-Steuer. Andere Beispiele für implizite CO2-Steuern sind die Energieabgaben, die „Autosteuern“ oder die neuen Flottenziele der EU. Man kann darüber diskutieren, ob diese impliziten CO2-Steuern ineffizient oder zu niedrig sind, aber man sollte nicht so tun, als wären sie inexistent. Problematisch ist auch, dass es in der politischen Debatte immer um die CO2-Steuer geht, so als gäbe es nur eine einzige. Tatsächlich aber gibt es unzählige Modelle einer expliziten CO2-Besteuerung. Die wichtigste Unterscheidung ist jene zwischen einem Handelssystem (wie dem Emissions Trading System, ETS, für Energiewirtschaft und Schwerindustrie auf EU-Ebene) und einer CO2-Steuer im engeren Sinn, um die es in diesem Artikel hauptsächlich gehen wird. Zur besseren Veranschaulichung werden hier drei prototypische Varianten einer solchen CO2-Steuer herausgegriffen, die gut aufzeigen, wie wichtig eine genaue Unterscheidung ist.

Verschiedene Modelle einer CO2-Steuer

| Land | Steuersatz pro t CO2 | Anwendungsbereich | Ausnahmen | Mittelverwendung |

| UK (seit 2013) |

€ 20 | Fossile Brennstoffe für Stromproduktion (zusätzlich zum ETS) | Stützungsmaßnahmen für energieintensive Industriebetriebe | Förderung erneuerbarer Energieträger |

| Schweiz (seit 2008) | € 86 | Fossile Brennstoffe für Wärmegewinnung & Stromproduktion, befreit Diesel & Benzin (zusätzlich zu den Energiesteuern) | Befreiung für vom ETS betroffene Unternehmen, mögliche Rückerstattung für andere Unternehmen | 2/3 Rückerstattung an Haushalte und Unternehmen, 1/3 Förderung Wärmedämmung |

| Schweden (seit 1991) | € 114 | Fossile Brennstoffe (zusätzlich zu den Energiesteuern) | Befreiung für vom ETS betroffene Unternehmen | Allgemeines Budget |

Quelle: Wissenschaftlicher Dienst dt. Bundestag (2018), schwedische Regierung. Umrechnung Steuerbeträge zum aktuellen Wechselkurs.

Zentral für das Verständnis der dargestellten Steuern ist der Anwendungsbereich. Viele Menschen glauben, die CO2-Steuer bringt eine Besteuerung aller Güter und Dienstleistungen gemäß ihrem CO2-Gehalt (Stichwort chilenische Avocado). Eine derart umfassende CO2-Bepreisung ist aber schon aus rein administrativen Gründen nicht machbar. Tatsächlich wird es – wenn, dann – eine höhere Besteuerung von Heiz- und Treibstoffen geben, also im Wesentlichen von Benzin, Diesel, Heizöl, Kohle und Erdgas. Das zeigen auch die internationalen Beispiele. Während die Briten (ergänzend zum ETS) die Stromproduktion mit fossilen Energieträgern besteuern, besteuern Schweiz und Schweden eher die VerbraucherInnen über eine Besteuerung der Heiz- und Treibstoffe. In der Schweiz ist die CO2-Steuer eine reine Steuer auf Heizstoffe (insbesondere Heizöl und Erdgas), in Schweden de facto eine Steuer auf Treibstoffe (weil die schwedische Wärmeversorgung zu praktisch 100 Prozent über Fernwärme und Wärmepumpen und damit CO2-frei erfolgt). Auch bei der Mittelverwendung unterscheiden sich die Modelle. Bei den Schweden fließt die Steuer ins allgemeine Budget, bei den Briten werden erneuerbare Energieträger gefördert, bei den Schweizern ein Teil als Öko-Bonus (Gutschrift durch Krankenversicherung) rückerstattet. Das in Österreich (mehrheitlich) präferierte Modell dürfte eine Mischung aus Schweden und Schweiz sein: also eine höhere Besteuerung der Heiz- und Treibstoffe (wobei Energiewirtschaft und Industrie wohl ausgenommen werden) samt Rückerstattung der Einnahmen über einen Öko-Bonus bzw. eine Senkung der Lohnnebenkosten.

Lenkungseffekte positiv, aber unklar

Die wissenschaftliche Diskussion über die Lenkungseffekte einer CO2-Steuer auf Heiz- und Treibstoffe erfolgt in einer simplizistischen Lehrbuch-Ökonomie, in der der Kapitalstock konstant ist und die AkteurInnen nur auf die Preise reagieren. In dieser Modellwelt reicht es, den CO2-Preis zu erhöhen, schon sinken die Emissionen. In der realen Welt sind aber (die in den Modellen vernachlässigten) Investitionen entscheidend für die Lenkungswirkung. Denn ohne Investitionen keine Alternativen, und ohne Alternativen keine Lenkungseffekte. Die Lenkungswirkung einer CO2-Steuer kommt ja nicht davon, dass die Familien plötzlich aufhören, das Kinderzimmer zu heizen, sondern davon, dass sie ein neues, CO2-effizienteres Heizsystem einbauen. Die Lenkungswirkung kommt auch nicht davon, dass die PendlerInnen das Auto auf halber Strecke stehen lassen, sondern davon, dass sie sich entscheiden, künftig mit dem öffentlichen Verkehr (ÖV) zu pendeln usw. Die Wissenschaft schummelt sich um diese Fragen gerne herum, weswegen wir über die Lenkungseffekte einer CO2-Steuer wenig Genaues sagen können. Die wichtigste Studie für Österreich, Kirchner et al 2018, spricht das Problem auch explizit an: „The impact of CO2 tax rates is quite small compared to these driving forces [langfristiger Trend Energieeffizienz, Anm.], as we only consider short-term price elasticities and do not model the impacts of CO2 tax rates on investment decisions“ (Kirchner et al 2018, S. 34). Übersetzt heißt das: In Wahrheit wissen wir über die Lenkungseffekte der CO2-Steuer nur sehr wenig. Dazu kommt, dass auch die allokativen Anpassungen einer CO2-Steuer letztlich kleiner sind als weithin angenommen. Das WIFO-Maximalszenario von Kirchner et al. mit € 315 pro Tonne CO2 exklusive Umsatzsteuer – was der höchsten CO2-Besteuerung in der EU entspräche – bringt CO2-Einsparungen von rund 10 Prozent. Zur Erreichung der Klimaziele sind aber 36 Prozent notwendig.

Negative Verteilungseffekte lassen sich nicht (vollständig) beseitigen

Politisch entscheidend sind die Verteilungseffekte. Das Gelbwesten-Desaster von Macron hat hier tiefe Spuren hinterlassen. Und so bemühen sich die BefürworterInnen der CO2-Steuer stets, die soziale Ausgewogenheit der Maßnahme zu betonen. Auch hier dominiert die statische Lehrbuch-Perspektive. Man betrachtet die Verteilungseffekte für einen gegebenen CO2-Ausstoß. Entscheidend ist der sogenannte Öko-Bonus, eine (teilweise) Rückerstattung der Steuereinnahmen an die Bevölkerung. Wie jede Verbrauchssteuer wirkt die CO2-Steuer an sich regressiv. Kleine und mittlere Einkommen werden relativ stärker belastet, weil sie einen größeren Teil ihres Einkommens für den Konsum aufwenden. Der Öko-Bonus soll das ausgleichen und damit sicherstellen, dass die CO2-Steuer nicht nur ökologisch wirksam, sondern auch sozial gerecht ist. Und tatsächlich zeigen Studien, dass bei maximal umverteilender Ausgestaltung (100%ige Rückerstattung mittels Kopfpauschale) die unteren Einkommensschichten im Durchschnitt sogar profitieren können. Das Zauberwort heißt „im Durchschnitt“, denn tatsächlich gibt es auch viele Gering- und MittelverdienerInnen, die z. B. als PendlerInnen einen überproportionalen CO2-Ausstoß verursachen und damit trotz Öko-Bonus verlieren würden. Der Budgetdienst hat die verteilungspolitischen Effekte des oben dargestellte WIFO-Maximalszenarios berechnet und gezeigt, dass etwa ein Drittel der Gering- und MittelverdienerInnen durch eine CO2-Steuer jedenfalls verlieren würden – Öko-Bonus hin oder her.

Besonders deutlich wird die verteilungspolitische Misere bei einer dynamischen Betrachtung, also unter Berücksichtigung der notwendigen Anpassungsinvestitionen. Es ist relativ klar, dass die BesserverdienerInnen die notwendigen Anpassungsinvestitionen einfacher und schneller finanzieren können als die Gering- und MittelverdienerInnen. Ein gutes Beispiel ist das E-Auto, das oft als Alternative zum Verbrennungsmotor genannt wird. Das Problem hier sind nicht die laufenden Kosten (Tanken, „Autosteuern“, Reparaturen usw.). Diese sind jetzt schon niedriger als beim Verbrenner. Das Problem ist der höhere Kaufpreis, der für kleine und mittlere Einkommen das Auto weniger leicht erschwinglich macht. Banken und Autoverkäufer bieten zwar Finanzierungsmodelle an, aber auch dazu haben nicht alle einen Zugang. Mit anderen Worten: Die BesserverdienerInnen, die in der statischen Betrachtung die Verlierer der CO2-Steuer sind, können schnell zu den Gewinnern werden. Das Problem verstärkt sich, wenn dann der Öko-Bonus wegen der ersten Lenkungseffekte (und damit sinkender Steuereinnahmen) reduziert werden muss. Wesentliche Teile der Klein- und MittelverdienerInnen fallen dann noch weiter zurück, weil sie die notwendigen Anpassungsinvestitionen noch nicht getätigt haben. Diese verteilungspolitischen Probleme sind nicht neu. Viele ÖkonomInnen haben mehrfach darauf hingewiesen, dass sich BesserverdienerInnen einfacher an die CO2-Steuer anpassen können als kleine Einkommen.

In der politischen Debatte dominiert der Verkehrsbereich („Waldviertler Pendler“), bei der Raumwärme sind die Probleme aber noch viel größer, weil die implizite Besteuerung von Heizstoffen deutlich geringer ist als die der Treibstoffe (z. B. rund € 30 pro Tonne CO2 für Erdgas vs. rund € 160 für Diesel, jeweils exkl. Umsatzsteuer). Die Heizstoffe wären damit relativ stärker von einer CO2-Steuer betroffen. Dazu kommt, dass fast 50 Prozent der Haushalte zur Miete wohnen, vor allem jene mit kleinen und mittleren Einkommen, und damit keine Entscheidungsfreiheit über das Heizsystem, die Wärmedämmung usw. haben.

Die negativen dynamischen Verteilungseffekte könnten abgefedert werden, wenn die Einnahmen aus der CO2-Steuer in die Unterstützung der Anpassungsinvestitionen investiert werden, z. B. in Boni für günstigere Öffis oder energiesparende Investitionen im Haushalt, wie vom WIFO empfohlen. Dann aber fehlt das Geld für den Öko-Bonus, und die statische Verteilungswirkung verschlechtert sich. Die BefürworterInnen der CO2-Steuer stecken in einem Dilemma: Egal wie sie die Mittel verwenden, die sozialen Verwerfungen lassen sich bestenfalls abmildern, keinesfalls aber beseitigen.

Ist eine CO2-Steuer wirtschaftsfeindlich?

Entgegen der landläufigen Meinung dürfte eine nationale CO2-Steuer für Heiz- und Treibstoffe keine große Gefahr für den Wirtschaftsstandort sein. Im Gegenteil, die Gefahr ist eher, dass die Unternehmen – anders als die KonsumentInnen – von der Steuer weitgehend ausgenommen sind.

Energiewirtschaft und Industrie, auf die rund 50 Prozent der CO2-Emissionen entfallen, profitieren schon jetzt von diversen Befreiungen im Rahmen der Energieabgaben (z. B. für Gasverstromung oder die nicht energetische Verwendung von Energie). Dazu kommt noch die sogenannte Energieabgabenvergütung, eine Fördermaßnahme, mit der die von der Industrie gezahlten Energieabgaben de facto mit den EU-weiten Mindeststeuersätzen gedeckelt werden. Je energieintensiver der Betrieb, desto höher die Förderung. Der EU-weite Emissionshandel ist nur ein schwacher Ausgleich. Einerseits weil der CO2-Preis mit rund € 25 relativ niedrig ist. Andererseits weil die Schwerindustrie über die Gratiszuteilungen rund 90 Prozent ihrer Emissionen überhaupt gratis erhält. Die BefürworterInnen einer nationalen CO2-Steuer sagen mehr oder weniger offen, dass sie diese Begünstigungen nicht angreifen wollen, womit Energiewirtschaft und (Schwer-)Industrie von einer CO2-Steuer nicht betroffen sein dürften.

Nennenswerte Mehrbelastungen wird es nur im Dienstleistungssektor geben, und dort vor allem im Verkehrsbereich (Frächter, Busunternehmen etc.). Verstärkt werden diese sektoralen Verschiebungen durch die Rückerstattung der Steuereinnahmen über eine Senkung der Lohnnebenkosten, die von den meisten BefürworterInnen empfohlen wird. Abgesehen von den sozialpolitischen Problemen hat eine solche Rückerstattung de facto zur Folge, dass die Industrie vom Dienstleistungssektor eine Lohnnebenkostensenkung finanziert bekommt. Ob sich dieser Ansatz politisch durchsetzen kann, bleibt abzuwarten. Ein ökologisch unschöner Nebenaspekt ist jedenfalls, dass auch der öffentliche Nahverkehr (z. B. mit Bussen) teurer wird. Natürlich könnte man den Nahverkehr stärker subventionieren, dann aber fehlt wieder das Geld für die Lohnnebenkostensenkung.

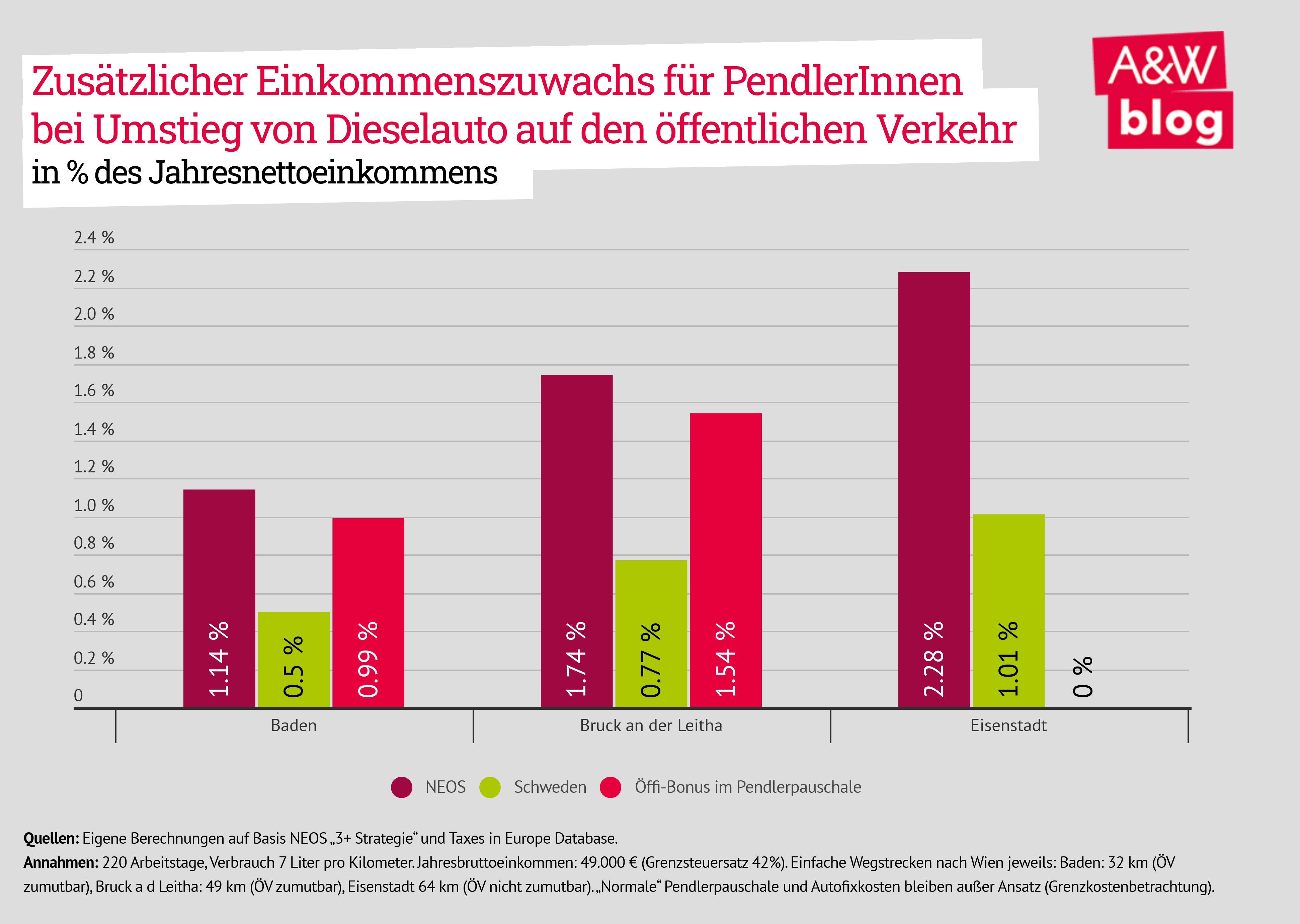

Konkrete Modelle sind Mangelware

Die Wahrheit ist immer konkret. Am besten beurteilen lässt sich eine CO2-Steuer anhand von konkreten Modellen, die (quantitativ) beurteilbar sind. Leider sind die Mangelware. Von allen österreichischen Parteien sind die NEOS die einzige Partei, die ein konkretes Modell für eine nationale CO2-Steuer vorgestellt hat. Das Modell sieht einen Steuersatz von € 350 pro Tonne CO2 für Treibstoffe vor. Im Gegenzug werden die Mineralölsteuer, die darauf erhobene Umsatzsteuer, die motorbezogene Versicherungssteuer und die NoVA gestrichen. Verglichen wird das Modell mit der in der politischen Debatte populären schwedischen CO2-Steuer (vgl. Abb. 1) und einem von einigen Parteien und auch der AK unterstützen Öffi-Bonus für PendlerInnen. Dieser Öffi-Bonus sieht vor, dass die PendlerInnen mit zumutbarem Öffi, die eine tatsächliche Öffi-Nutzung (z. B. durch Vorlage der Jahreskarte im Rahmen der Arbeitnehmerveranlagung) vorweisen können, künftig das große Pendlerpauschale anstelle des kleinen bekommen sollen. Damit haben sie einen größeren Anreiz, zumutbare Öffis auch zu nutzen. Sinnvollerweise sollte die Ökologisierung des Pendlerpauschales im Rahmen einer Gesamtreform erfolgen, mit der das Pendlerpauschale nicht nur ökologischer, sondern auch einfacher und gerechter wird, z. B. durch einen kilometerabhängigen Absetzbetrag. Aber das ist hier von nachrangiger Bedeutung. Mit einigen einfachen Annahmen kann berechnet werden, welchen zusätzlichen finanziellen Anreiz die Modelle für einen Umstieg auf den ÖV setzen. Zusätzlich deshalb, weil schon im Status quo das Pendeln mit dem ÖV billiger ist als mit dem Auto. Dargestellt wird also nur der zusätzliche Anreiz infolge der Bepreisungsmaßnahmen. Abb. 2 zeigt den aus den Steuermodellen resultierenden zusätzlichen Einkommensgewinn für einen Durchschnittspendler für drei typische Pendlergemeinden, wenn er vom Dieselauto auf den ÖV umsteigt. Insgesamt setzt das Modell der NEOS den größten Anreiz zum Umstieg. Abgeschwächt wird dieser Anreiz durch die steuerliche Entlastung des Autobesitzes (motorbezogene Versicherungssteuer, NoVA). Für die allermeisten AutofahrerInnen, vor allem für jene mit einem schweren Kfz, übersteigen die „Autosteuern“ die höheren Treibstoffkosten durch die CO2-Steuer. Für sie wird das Autofahren also günstiger als bisher. Im Rechenbeispiel bleibt die Rückerstattung aber außer Ansatz, weil nur der finanzielle Anreiz beim Umstieg auf den ÖV betrachtet wird, die Abschaffung der „Autosteuern“ aber unabhängig von einer Verhaltensänderung greift. Platz 2 geht an den Öffi-Bonus, Platz 3 an die schwedische CO2-Steuer. Entscheidend ist der hohe Steuersatz im NEOS-Modell. Mit plus 38 Cent pro Liter bringt die CO2-Steuer der NEOS praktisch eine Verdoppelung der derzeit gültigen Mineralölsteuer. Bei der schwedischen CO2-Steuer (unter Berücksichtigung der jeweils gültigen Energiesteuern) beträgt das Plus nur knapp 14 Cent. Abb. 2 zeigt, dass der finanzielle Anreiz des Öffi-Bonus fast an das NEOS-Modell herankommt. Klarerweise nur dort, wo ein zumutbares Öffi gegeben ist. Für die Strecke Eisenstadt–Wien kann es keinen Öffi-Bonus geben, weil der ÖV nicht zumutbar ist, also das große Pendlerpauschale sowieso zusteht. Während die Lenkungsanreize beim Öffi-Bonus also ähnlich hoch sind wie im NEOS-Modell, sind die sozialen Verwerfungen natürlich deutlich geringer. Das deshalb, weil der Öffi-Bonus nur bei Gruppen mit Alternativen (PendlerInnen mit zumutbarem ÖV) ansetzt, während die CO2-Steuer der NEOS undifferenziert alle AutofahrerInnen und PendlerInnen trifft. Aus politischer Sicht ist diese Kosten-Nutzen-Rechnung entscheidend. Eine höhere CO2-Besteuerung wird nur dann durchsetzbar sein, wenn sie neben maximalen Lenkungseffekten minimale Verwerfungen bringt.

Klimapolitische Debatte braucht neuen Fokus

Die politischen Kämpfe um die „CO2-Steuer“ oder die „ökosoziale Steuerreform“ verstellen den Blick auf die wesentlichen Fragen. Bei der Bekämpfung der Klimakrise geht es nicht vorrangig um die Höhe des Steuersatzes einer CO2-Steuer, das Volumen einer ökosozialen Steuerreform oder wie diese Steuereinnahmen verwendet werden. Es geht darum, Problembereiche zu definieren und zielgerichtete Lösungen zu entwickeln. Die Studie des Budgetdienstes zeigt beispielsweise, dass ein wesentlicher Teil der Haushalte mit überproportionalem CO2-Ausstoß (alleinstehende) PensionistInnen sind, die in zu großen Häusern wohnen, die falsch geheizt und schlecht isoliert sind. Glauben wir, dass eine CO2-Steuer dazu führt, dass sie die notwendigen Anpassungsinvestitionen vornehmen? Wenn nicht, welche Maßnahmen sind dann notwendig? Darum müsste es gehen. Wir brauchen einen neuen Fokus in der Debatte. Wie bringen wir den Güterverkehr auf die Schiene? Wie bringen wir die PendlerInnen in die Öffis? Wie schaffen wir den Ausstieg aus den 600.000 Ölheizungen, die in Österreich immer noch in Betrieb sind? Wie kann die Landwirtschaft mit weniger energieintensivem Kunstdünger funktionieren? Wie geht Stahlproduktion ohne Koks? Überall wird es darum gehen, wie die Politik die notwendigen Anpassungsinvestitionen vorantreiben kann – öffentlich wie privat. Im Rahmen eines umfassenden Maßnahmenpakets wird man auch über eine gezielte CO2-Bepreisung nachdenken müssen. Wegen der verteilungspolitischen Probleme ist es fraglich, ob die CO2-Steuer hier die optimale Lösung darstellt. Effizienter erscheinen zielgerichtete Bepreisungsmaßnahmen wie ein Öffi-Bonus für PendlerInnen. Die Anreizeffekte können mit einer CO2-Steuer mithalten, die sozialen Verwerfungen aber sind gleich null.

Dieser Beitrag wurde am 06.12.2019 auf dem Blog Arbeit & Wirtschaft unter der Creative-Commons-Lizenz CC BY-SA 4.0 veröffentlicht. Diese Lizenz ermöglicht den NutzerInnen eine freie Bearbeitung, Weiterverwendung, Vervielfältigung und Verbreitung der textlichen Inhalte unter Namensnennung der Urheberin/des Urhebers sowie unter gleichen Bedingungen.

Titelbild: Grüne Wirtschaft (pixabay.com; public domain)

Ich denke auch, dass es bereits eine indirekte CO2 Steuer gibt. Es gibt Steuerberater für Unternehmen, die sich auch speziell mit solchen Themen befassen. Wir wären stark betroffen, produzieren aber Dinge, die notwendig sind. Dennoch führt kein Weg an einer Verschärfung vorbei. In welcher Form auch immer.

Bis zur Lektüre dieses Beitrags dachte ich auch, dass eine CO2-Steuer im österreichischen Steuerwesen nicht existiert. Zu meiner Überraschung stellt es sich heraus, dass eine derartige Besteuerung implizit zum Beispiel in Gestalt der Mineralsteuer existiert. Ich werde dringend einen Steuerberater konsultieren, um die Auswirkungen auf meine Steuererklärung zu klären.