Eine Vermögenssteuer als Antwort auf extreme Ungleichheit in Österreich

Österreich ist ein reiches Land. Dieser Reichtum ist aber sehr ungleich verteilt. Mithilfe neuer Daten lässt sich detailliert untersuchen, wer wie viel besitzt. Weil Superreiche hier jedoch fehlen, müssen diese für ein realistischeres Bild der Vermögensverteilung hinzugeschätzt werden.

Von Ines Heck, Jakob Kapeller und Rafael Wildauer (A&W-Blog)

Diese Schätzung zeigt, dass das durchschnittliche Vermögen des reichsten 1 Prozent aller Haushalte in Österreich (12,5 Millionen Euro) rund 150-mal höher ist als jenes des Medianhaushalts (83.000 Euro). Diese hohe Ungleichheit bedeutet im Umkehrschluss, dass bei Einführung einer Vermögenssteuer mit substanziellen Aufkommen zu rechnen wäre.

Untererfasste Spitzenvermögen

Die Berechnungen zur Vermögensungleichheit in Österreich beruhen auf Daten der neuesten Welle des von der Oesterreichischen Nationalbank herausgegebenen Household Finance and Consumption Survey (HFCS). Mithilfe des HFCS wurde die hohe Vermögenskonzentration in Österreich bereits in der Vergangenheit dokumentiert. Obwohl der HFCS eine für Österreich einzigartige Quelle für private Vermögensdaten ist, unterschätzt er mit hoher Wahrscheinlichkeit die tatsächliche Ungleichheit der österreichischen Vermögensverteilung. Die Unterschätzung ergibt sich unter anderem dadurch, dass vermögende Haushalte weniger bereit sind, an derartigen Umfragen teilzunehmen. Um im österreichischen Fall dieses unterschiedliche Teilnahmeverhalten zu kompensieren und der tatsächlichen Vermögensverteilung näherzukommen, wurde eine sogenannte Pareto-Verteilung verwendet, womit das Vermögen der reichsten Haushalte geschätzt und daraus die österreichische Vermögensverteilung berechnet wurde.

Ungleiche Vermögensverteilung in Österreich

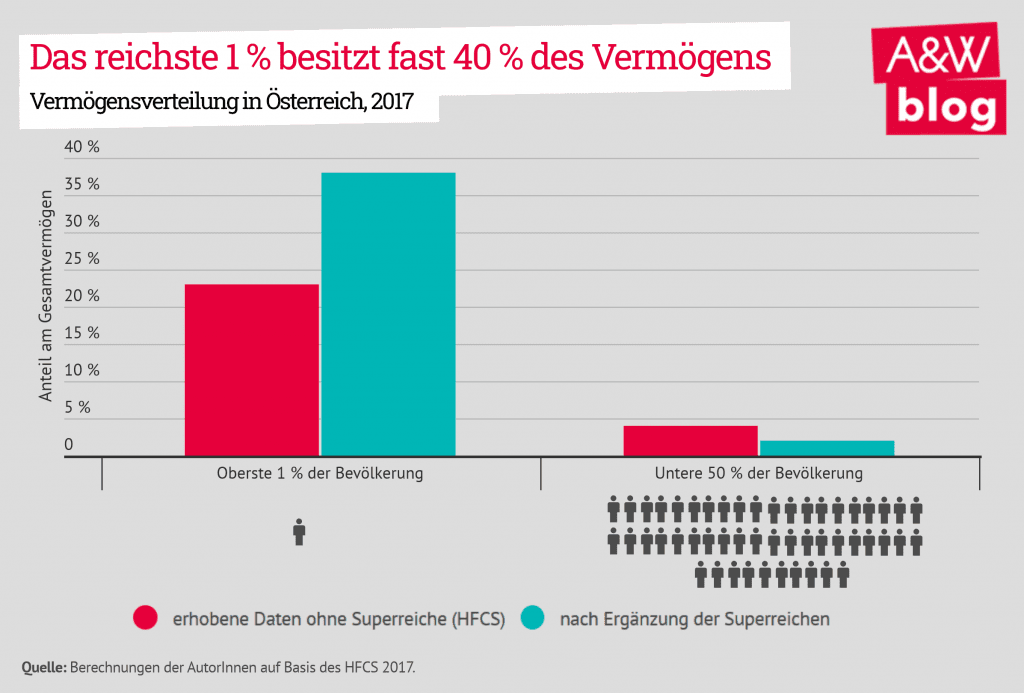

Durch das Pareto-Verfahren steigt das geschätzte Volumen der privaten Vermögen von 985 Milliarden Euro auf 1.249 Milliarden Euro an. Für die Verteilung der privaten Vermögen im Jahr 2017 ergibt sich folgendes Bild: Während das reichste Prozent der österreichischen Haushalte über 39 Prozent des gesamten Privatvermögens verfügt, besitzt die ärmere Hälfte der Bevölkerung weniger als 3 Prozent des privaten Nettovermögens. Die reichsten 5 Prozent der Haushalte besitzen rund 55 Prozent des gesamten Nettovermögens. Dabei zählen jene Haushalte mit einem Nettovermögen von mehr als 2.158.000 Euro zum obersten 1 Prozent der Verteilung, während jene mit einem Nettovermögen von mehr als 877.000 Euro zu den obersten 5 Prozent der Verteilung zählen. Haushalte mit einem Nettovermögen von weniger als 83.000 zählen zu den unteren 50 Prozent.

Warum eine Vermögenssteuer gerecht wäre

Vor dem Hintergrund der starken Polarisierung der österreichischen Vermögensverteilung und der im internationalen Vergleich geringen Bedeutung vermögensbezogener Steuern in Österreich werfen diese Ergebnisse die Frage nach einer Vermögenssteuer auf. Eine solche Steuer kann auch als Teil einer Antwort auf die wachsenden Herausforderungen verstanden werden, denen der öffentliche Sektor im Zuge aktueller Krisen, wie der Corona- oder der Klimakrise, gegenübersteht. Die Corona-Krise etwa trifft ärmere Menschen und Menschen in prekären Arbeitsverhältnissen unverhältnismäßig härter als Haushalte mit sehr großen Vermögen. Eine Vermögenssteuer würde bedeuten, dass die Zahlungskräftigsten zur Bewältigung der Kosten dieser Krise beitragen. Gleichzeitig tragen vermögende Haushalte durch ihren hohen CO2-Fußabdruck überdurchschnittlich zur Klimakrise bei. Eine Vermögenssteuer würde somit auch jene stärker belasten, die einen größeren Anteil des Problems verursachen.

Gestaltung einer Vermögenssteuer: der 1-2-3-4-Tarif

In der Corona-Krise wird vermehrt auch über besonders progressive Vermögenssteuern zur Besteuerung von Superreichen diskutiert. Hier werden nun zwei solcher Steuermodelle aus der oben erwähnten Studie vorgestellt, denen unterschiedliche Überlegungen zugrunde liegen: Beim 1-2-3-4-Tarif handelt es sich um eine vierstufige Vermögenssteuer, die für ein Vermögen ab einer Million Euro einen Steuersatz von 1 Prozent vorsieht, ab einem Vermögen von zehn Millionen Euro fallen 2 Prozent Steuer an. Ab 100 Millionen Euro Vermögen beträgt der Steuersatz 3 Prozent und ab einer Milliarde Euro 4 Prozent. Obwohl das 1-2-3-4-Modell ein progressiver Steuertarif ist, das heißt, dass der Steuersatz mit der Bemessungsgrundlage steigt, wird eine derart gestaltete Steuer höchstwahrscheinlich die Vermögensungleichheit nicht substanziell senken, da die durchschnittlichen Ertragsraten aus Vermögen historisch über dem vorgeschlagenen Steuersatz liegen. Jedoch könnte der Vermögenszuwachs der Reichsten zumindest verlangsamt werden. Mit diesem Tarif können bis zu 11,2 Milliarden Euro jährlich an Steuergeld eingenommen werden, obwohl nur rund 4 Prozent der österreichischen Haushalte überhaupt von dieser Steuer betroffen wären. Das entspricht dem 1,5-Fachen der geplanten Ausgaben für den Bereich Familie und Jugend im Budget für 2021 (7,6 Mrd. Euro).

Vermögenssteuer: der 1-2-3-4-Steuertarif

| Vermögensgrenze für Steuerstufe | Steuersatz |

| ab € 1 Mio. | 1 % |

| ab € 10 Mio. | 2 % |

| ab € 100 Mio. | 3 % |

| ab € 1.000 Mio. | 4 % |

Gestaltung einer Vermögenssteuer: Überlegungen von Piketty

Ein anderer, besonders weitreichender Vorschlag für eine Vermögenssteuer beruht auf Überlegungen des französischen Wirtschaftsprofessors Thomas Piketty, der die Besteuerung zum einen davon abhängig machen würde, wie viel Vermögen die Menschen durchschnittlich besitzen. Zum anderen findet Piketty, dass exzessiver Reichtum Gesellschaft und Demokratie schadet. Daher sieht sein Modell besonders hohe Steuersätze auf jene Teile von Vermögen vor, die mehr als 1000-mal (60 Prozent) bzw. 10.000-mal (90 Prozent) so hoch sind wie das Durchschnittsvermögen. Die Steuereinnahmen dieses Modells wären besonders hoch, nämlich bis zu 134 Milliarden Euro in Österreich. Damit könnte das gesamte Budget 2021 finanziert werden. Es ist zu erwarten, dass dieses hohe Aufkommen über die Jahre sinken würde, da die hohen Spitzensteuersätze dieses Modells ein Maximalvermögen vom 1000-fachen Durchschnittsvermögen (also 318 Millionen Euro) implementieren. Nach der Abschöpfung der Vermögen über dieser Grenze würde sich das Steueraufkommen auf hohem Niveau stabilisieren.

Vermögenssteuer: Steuertarif basierend auf Vorschlägen von Piketty

| Vermögensgrenze für Steuerstufe | Steuersatz |

| ab 0,5 x durchschnittl. Vermögen | 0,1 % |

| ab 2 x durchschnittl. Vermögen | 1 % |

| ab 5 x durchschnittl. Vermögen | 2 % |

| ab 10 x durchschnittl. Vermögen | 5 % |

| ab 100 x durchschnittl. Vermögen | 10 % |

| ab 1.000 x durchschnittl. Vermögen | 60 % |

| ab 10.000 x durchschnittl. Vermögen | 90 % |

Zwei Modelle – zwei Überlegungen

Die beiden präsentierten Modelle sind nicht nur in ihrem Aufkommenspotenzial grundverschieden, sondern auch hinsichtlich des zugrunde liegenden Ansatzes, wie mit der hohen Vermögenskonzentration in Österreich umgegangen werden soll. Das 1-2-3-4-Modell zielt darauf ab, weitere Zuwächse der Ungleichheit zu stoppen und gleichzeitig ein substanzielles Steueraufkommen zu generieren, um die Corona- und Klimakrise effektiv bekämpfen zu können. Das Piketty-Modell beruht auf der Überlegung, dass die Konzentration von Vermögen im Ausmaß des 1000-fachen oder 10.000-fachen Durchschnittsvermögens im Widerspruch zu einer demokratischen Gesellschaft steht. Die Möglichkeiten zur politischen Einflussnahme, die mit Vermögen in Höhe von mehreren Milliarden bzw. Hunderten Millionen möglich sind, unterlaufen das demokratische Grundprinzip, wonach die Stimme jedes Wählers und jeder Wählerin gleich viel zählt, unabhängig von Einkommen oder Vermögen.

Vermögenssteuer: Aufkommensschätzung verschiedener Tarife

| Steuer-tarif | Original-daten | geschätzte Daten | geschätzte Daten + Ausweich-effekte | geschätzte Daten + starke Ausweich-effekte |

| 1-2-3-4-Tarif | € 2,9 Mrd. | € 11,2 Mrd. | € 8,8 Mrd. | € 7,7 Mrd. |

| Piketty | € 11,2 Mrd. | € 134 Mrd. | € 106 Mrd. | € 91 Mrd. |

Hohe Ungleichheit bedeutet hohes Aufkommenspotenzial

Zusammenfassend kann festgehalten werden, dass private Vermögen in Österreich sehr ungleich verteilt sind. Das Ausmaß der Ungleichheit ist dabei auch im internationalen Vergleich hoch und erreicht, gemessen am Anteil des reichsten Prozents, sogar ein höheres Niveau als in den USA (Top-1-Prozent-Anteil von 35 Prozent in den USA und 39 Prozent in Österreich). Diese starke Konzentration an der Vermögensspitze führt dazu, dass die Besteuerung privater Vermögen selbst bei Modellen mit hohen Freibeträgen von 1 Million Euro ein beträchtliches Steueraufkommen generieren würde.

Vermögenssteuern dienen somit nicht nur zur Verlangsamung bzw. Reduktion der Vermögenskonzentration, sondern können auch den finanziellen Spielraum der öffentlichen Hand erhöhen und zur Bereitstellung wichtiger Zukunftsinvestitionen – wie u. a. die Bekämpfung der Corona- als auch der Klimakrise – beitragen. Die Frage ist also nicht, ob wir uns den Kampf gegen diese Krisen leisten können, sondern wie wir sicherstellen, dass alle mithelfen. Denn Österreich ist ein reiches Land, in dem auch die besonders Reichen einen Beitrag leisten können.

Dieser Artikel basiert auf der Studie „Vermögenskonzentration in Österreich – Ein Update auf Basis des HFCS 2017“. Die Ergebnisse der Studie sind unter https://soreichistoesterreich.ak.at/ grafisch und interaktiv aufbereitet.

Titelbild: Karolina Grabowska von Pexels